근로소득공제율의 변경(2014 개정세법)

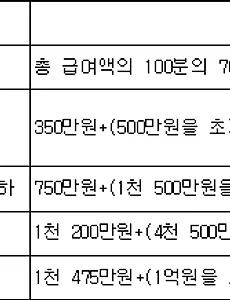

◈ 근로소득공제율의 변경: 2014개정세법 1. 개정내용 종 전 개 정 ▢ 근로소득공제 총급여 공제율 500만원 이하 80% 500~1,500만원 이하 50% 1,500~3,000만원 이하 15% 3,000~4,500만원 이하 10% 4,500만원 초과 5% ▢ 근로소득공제 조정 총급여 공제율 500만원 이하 70% 500~1,500만원 이하 40% 1,500~4,500만원 이하 15% 4,500만원~1억원 이하 5% 1억원 초과 2% 2. 적용시기 2014.1.1. 이후 발생하는 소득분부터 적용 ▶ 소득세법 제47조 【근로소득공제】 ①근로소득이 있는 거주자에 대해서는 해당 과세기간에 받는 총급여액에서 다음의 금액을 공제한다. ② 일용근로자에 대한 공제액은 제1항에도 불구하고 1일 10만원으로 한다.③ ..

2014. 11. 25.

근로소득공제율의 변경(2014 개정세법)

◈ 근로소득공제율의 변경: 2014개정세법 1. 개정내용 종 전 개 정 ▢ 근로소득공제 총급여 공제율 500만원 이하 80% 500~1,500만원 이하 50% 1,500~3,000만원 이하 15% 3,000~4,500만원 이하 10% 4,500만원 초과 5% ▢ 근로소득공제 조정 총급여 공제율 500만원 이하 70% 500~1,500만원 이하 40% 1,500~4,500만원 이하 15% 4,500만원~1억원 이하 5% 1억원 초과 2% 2. 적용시기 2014.1.1. 이후 발생하는 소득분부터 적용 ▶ 소득세법 제47조 【근로소득공제】 ①근로소득이 있는 거주자에 대해서는 해당 과세기간에 받는 총급여액에서 다음의 금액을 공제한다. ② 일용근로자에 대한 공제액은 제1항에도 불구하고 1일 10만원으로 한다.③ ..

2014. 11. 25.